Så här i februari när baksmällan från nyårsfirandet slutligen lagt sig, champagne kostar i alla ändar, är det slutligen dags för Luppen att ställa sig på tvållådan och berätta om året som gått.

TLDR; Inget hände.

Efter ett tidvis hektiskt 2019 blev 2020 mitt första helår som pensionär, eller styrelseproffs som man kan kalla det om man behöver förklara sig på någon fest. Det slapp vi 2020, tack Corona. Man kan till och med kosta på sig att glömma sina hisspitchar eftersom ingen är självmordsbenägen nog att ställa sig i hissen med dig.

Man kan förledas att tro att pensionärslivet skulle få hobbies som bloggar att blomstra men nej, det har varit ett år när jag ägnat mig åt onoterade bolag och utanför det hållit ett väldigt lågt tempo. Bloggen fick två inlägg under 2020 varav ett beskrev de enda transaktionerna jag gjorde förra året.

I det skogsbruk som är Lundaluppens portfölj skedde det alltså knappt en gallring under föregående år utan all egentlig avkastning kommer från träd som planterats under 2019 eller tidigare än så. Turligt nog visade sig dessa träd väldigt livskraftiga.

I relativa termer var 2020 mitt bästa år sedan 2005 när jag egentligen spelade en annan sport, något jag kommenterat tidigare. I absoluta tal var det mitt bästa år någonsin med en avkastning som bör kunna försörja mig något decennium, på den levnadsnivå som bäst beskrivs som levnadsglad kyrkråtta. Detta är det sextonde året jag mäter och för femte gången slår avkastningen SIX30RX med över tio procentenheter, +25,2 procent att jämföra med index +7,4 procent.

| År |

Lundaluppen

|

SIX30RX

|

Differens

| Kommentar |

2005

|

67,8 %

|

33,2 %

|

34,6 %

| Saknar dok. -2004 |

2006

|

21,6 %

|

22,8 %

|

-1,2 %

|

|

2007

|

-19,6 %

|

-3,0 %

|

-16,6 %

|

|

2008

|

-26,0 %

|

-36,3 %

|

10,3 %

| Skrev investeringskriterierna |

2009

|

52,1 %

|

49,4 %

|

2,7 %

|

|

|

|

26,2 %

|

24,9 %

|

1,3 %

| Startade bloggen |

|

|

-4,7 %

|

-11,6 %

|

6,9 %

|

|

|

|

22,5 %

|

16,4 %

|

6,1 %

|

|

|

|

35,6 %

|

25,5 %

|

10,1 %

|

|

|

|

16,6 %

|

14,0 %

|

2,6 %

| Bloggen pausades (okt) |

|

|

1,9 %

|

2,2 %

|

-0,3 %

|

|

|

|

19,5 %

|

9,4 %

|

10,1 %

| Bloggen återupptogs (okt) |

|

|

12,3 %

|

7,7 %

|

4,6 %

|

|

|

|

0,4 %

|

-7,0 %

|

7,4 %

| Slutade heltidsjobba |

|

|

21,4 %

|

30,1 %

|

-8,7 %

|

|

2020

|

25,2 %

|

7,4 %

| 17,7 %

|

|

| Ack |

797 %

|

336 %

| 461 %

|

|

| Snitt |

14,7 %

|

9,6 %

|

5,1 %

|

|

Efter sexton år är överavkastningen fortfarande mycket god i mitt tycke, dock inte sensationell. Det finns på finanstwitter en handfull personer med en otrolig förmåga att hoppa från succé till succé, ett antal av dessa bör närma sig miljardärsnivån snart. Sannolikt finns det en grupp mindre verbala med en svagare förmåga också, men vem jämför sig med

dem? För mina livsmål funkar denna nivå mer än väl och om någon kunde garantera samma avkastning sexton år framåt så hade jag tagit erbjudandet omedelbart.

För mig är ett år en ganska kort tid. Med min strategi är det, som jag sagt tidigare, en rimligare målsättning att försöka slå index varje femårsperiod, något som redovisas nedan. Sifforna visar genomsnittlig årlig avkastning under varje period.

| Period |

Lundaluppen

|

SIX30RX

|

Differens

|

2005-2009

|

13,1 %

|

8,6 %

|

4,5 %

|

2006-2010

|

6,8 %

|

7,2 %

|

-0,4 %

|

2007-2011

|

1,7 %

|

0,4 %

|

1,3 %

|

2008-2012

|

10,6 %

|

4,1 %

|

6,5 %

|

2009-2013

|

24,9 %

|

19,2 %

|

5,7 %

|

2010-2014

|

18,4 %

|

12,9 %

|

5,5 %

|

2011-2015

|

13,5 %

|

8,5 %

|

5,0 %

|

2012-2016

|

18,7 %

|

13,2 %

|

5,5 %

|

2013-2017

|

16,7 %

|

11,5 %

|

5,2 %

|

2014-2018

|

9,8 %

|

5,0 %

|

4,9 %

|

2015-2019

|

10,7 %

|

7,9 %

|

2,8 %

|

2016-2020

|

15,4 %

|

9,0 %

|

6,4 %

|

Jag behåller alltså ett ensiffrigt avstånd gentemot index. Avståndet är i grund och botten vad som motiverar mig att fortsätta investera manuellt istället för att låta en indexfond ta hand om mina pengar. Här nedan är dumpar från mina båda Avanzakonton, jämförelsekurvan i blått är OMXS GI, dvs. inklusive utdelningar:

Det större kontot

Som synes ligger det större kontot på +12 % och det mindre på +21 %. Sharpekvoterna för kontona är 0,80 respektive 0,43. Jag har glömt om det är bra eller dåligt, men jag vet att en del läsare brukade fråga om detta på den tiden jag hade läsare i plural.

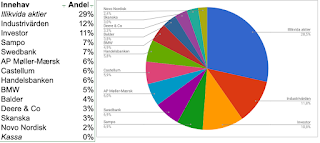

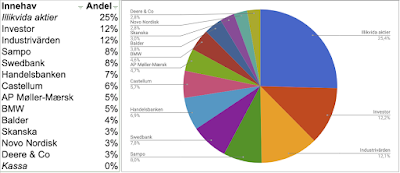

Portföljen per den 31 december 2020 såg ut så här:

Portföljsammansättning 31 december, klicka för att förstora

Andelen illikvida innehav har stigit något från förra årets 28 procent till 29 procent idag. Min blogg har minskat i aktivitet och läsare och egentligen är det tveksamt om jag skulle kunna påverka kurserna i något bolag överhuvudtaget, men jag fortsätter vara försiktig och namnger endast drakar.

Den enda förändringen i portföljen under 2020 gjordes i augusti. Jag

länkar till inlägget eftersom det är jättesvårt att hitta det.

Som de flesta andra hoppas jag att vi under 2021 ska kunna börja resa och röra på oss igen. Om detta händer kommer det säkerligen göra avtryck även i makro- och mikroekonomin och börsen kommer aldrig bli sig lik igen, precis som vanligt.